Seit dem Beginn der Corona-Krise hat die Bundesregierung mit erhöhtem Druck und großer Flexibilität, z. B. in Form von Kabinettsbeschlüssen, auf die Liquiditätsprobleme der Unternehmen reagiert. Nach dem anfänglichen 'Corona-Schock' war es wichtig, auch gesetzlich die Bewältigung der Krise in steuerlicher Hinsicht anzugehen.

Entsprechend schnell erfolgte die Umsetzung seitens der Regierung im parlamentarischen Betrieb: Auf das erste Corona-Steuerhilfegesetz, das im Mai noch schlank gehalten wurde, folgte zügig das zweite Corona-Steuerhilfegesetz im Juni.

Absenkung der Umsatzsteuer – Fluch oder Segen?

Auf Basis des Beschlusses vom 3. Juni 2020 senkte die Bundesregierung in ihrem Entwurf für das zweite Corona-Steuerhilfegesetz die Umsatzsteuersätze auf 16 und 5 Prozent herab – für ein halbes Jahr ab 1. Juli 2020.

Nach anfänglicher Euphorie wurde schnell klar, dass die Umstellung ohne entsprechende Anlaufphase für die Unternehmen der Fitnessbranche einen enormen Aufwand darstellt. Dies betrifft die Buchhaltung, die Umstellung der Kassensysteme und die komplette Dokumentation, damit bei einer eventuellen Betriebsprüfung auch nachgewiesen werden kann, dass der richtige Umsatzsteuersatz zur Anwendung gekommen ist.

Zudem ist fraglich, ob die Nichtweitergabe der Steuerreduktion aufgrund der individuellen Vertragsgestaltung überhaupt zulässig ist. Die Problematik hierbei besteht vor allem darin, dass zum Jahresende all dies nochmals geleistet werden muss.

Dieser administrative Aufwand bedeutet immer auch monetärer Aufwand, sprich weitere Zusatzkosten entstehen. Professoren, Wissenschaftler und Sachverständige für die Branchen forderten nachdrücklich einen Verzicht auf die Umsatzsteuersenkung. Sie sei denkbar ungeeignet, systematisch fragwürdig, populistisch sowie ganz und gar nicht zielführend.

So wurden vielmehr direkte und kalkulierbare Liquiditätshilfen für die von der Krise betroffene Fitnessbranche empfohlen. Dies wäre sicherlich die bessere Alternative für unsere Fitnessbetriebe gewesen.

Eine sinnvollere umsatzsteuerliche, liquiditätsschonende Maßnahme wäre unserer Ansicht nach – um ein Beispiel zu nennen – eine temporäre Erweiterung der Ist-Besteuerung, also eine Versteuerung nur nach tatsächlich vereinnahmten Entgelten/Beiträgen.

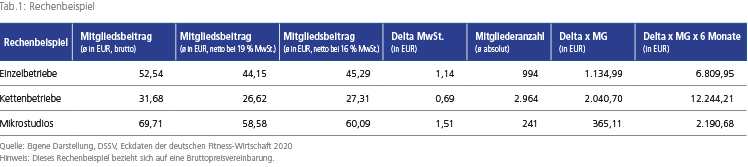

Rechenbeispiel bei Bruttopreisvereinbarung

Bei einem Einbehalt des Deltas (Differenz zwischen dem 19- und 16-prozentigen Mehrwertsteuersatz) und somit bei einer Nichtweitergabe an den Kunden ergibt sich folgende Beispielrechnung: Eine durchschnittliche inhabergeführte Einzelanlage würde pro Monat 1.134,99 EUR weniger Umsatzsteuer abführen (vgl. Tab.1).

Umgerechnet auf sechs Monate entspricht das einem um 6.809,95 EUR erhöhten Gewinn. Dieser höhere Gewinn ist ertragsteuerlich bei der Erstellung des Jahresabschlusses relevant und würde sich an anderer Stelle wieder negativ auf die Steuerzahllast auswirken, z. B. Gewerbesteuer sowie Einkommensteuer bei Einzelunternehmen oder Körperschaftsteuer bei einer GmbH.

Zudem erhöhen sich bspw. bei gesetzlich versicherten Einzelunternehmern die Sozialversicherungsbeiträge. Der Mehrgewinn wird folglich durch höhere Abgaben an anderer Stelle wieder geschmälert.

Darüber hinaus ist zu berücksichtigen, dass dieses Rechenbeispiel nur bei einer Bruttopreisvereinbarung möglich ist. Selbst wenn dies gegeben ist, muss zusätzlich geprüft werden, ob die Nichtweitergabe an den Kunden zivilrechtlich überhaupt zulässig ist – dies wird bspw. in den AGB geregelt.

Ausweitung des steuerlichen Verlustabzugs

Der Antrag 'Verbesserte Verlustverrechnung zur Linderung der wirtschaftlichen Folgen der COVID-19-Epidemie gesetzlich und rechtssicher ermöglichen' wurde von vielen Sachverständigen und Unternehmern der Branche begrüßt.

Um die Liquidität zu sichern, sollen Unternehmen ihre Verluste besser mit Gewinnen aus den Vorjahren verrechnen können. Der steuerliche Verlustrücktrag wird für die Jahre 2020 und 2021 auf 5 Mio. EUR bzw. 10 Mio. EUR (bei Zusammenveranlagung) erweitert. Der Verlustrücktrag kann unmittelbar finanzwirksam schon mit der Steuererklärung 2019 genutzt werden.

Neben der Möglichkeit eines Pauschalansatzes in Höhe von 30 Prozent kann auch ein höherer rücktragsfähiger Verlust anhand detaillierter Unterlagen (z. B. betriebswirtschaftliche Auswertungen) nachgewiesen werden. Er kann nicht nur bei der Jahressteuerfestsetzung für 2019, sondern auch bei der Herabsetzung von Vorauszahlungen genutzt werden.

Sollte sich im Rahmen der Jahressteuerfestsetzung für 2019 eine Nachzahlung aufgrund der herabgesetzten Vorauszahlungen wegen eines voraussichtlich erwarteten rücktragsfähigen Verlustes für 2020 ergeben, wird diese auf Antrag zinslos gestundet.

Steuerstundungen wegen Corona

Wenn Unternehmen aufgrund der wirtschaftlichen Folgen der Corona-Pandemie in diesem Jahr fällige Steuerzahlungen nicht leisten können, sollen diese Zahlungen auf Antrag befristet und grundsätzlich zinsfrei gestundet werden. Den Antrag können Unternehmen bis zum 31. Dezember 2020 bei ihrem Finanzamt stellen.

An die Bewilligung der Stundung sind dabei keine strengen Anforderungen geknüpft. Unternehmen müssen darlegen, dass sie unmittelbar betroffen sind. Den Wert entstandener Schäden müssen sie aber nicht im Einzelnen belegen. Damit wird die Liquidität der Steuerpflichtigen unterstützt, indem der Zeitpunkt der Steuerzahlung hinausgeschoben wird. Diese Maßnahme betrifft die Einkommen- und Körperschaftsteuer sowie die Umsatzsteuer.

Fazit

Die von der Regierung beschlossenen Maßnahmen hinsichtlich Steuererleichterungen sind differenziert zu betrachten und sollten mit dem Steuerberater besprochen werden.

Eine Steuerstundung kann durchaus sinnvoll sein, um die Liquidität zu optimieren. Bei der reduzierten Mehrwertsteuer werden durch die Nichtweitergabe an den Kunden höhere Steuern an anderer Stelle anfallen.

Folglich führt der Einbehalt des Steuervorteils für den Studiobetreiber nicht zwingend zu einer wirtschaftlichen Verbesserung. Letzendlich trifft die Krise nicht nur die Studiobetreiber, sondern auch die Mitglieder und es ergibt sich eine solidarische Komponente, wenn der Steuervorteil an die Mitglieder weitergereicht wird.

Über den Autor

Florian Kündgen ist stellvertretender Geschäftsführer des DSSV e. V. Des Weiteren arbeitet er als Dozent für die Deutsche Hochschule für Prävention und Gesundheitsmanagement (DHfPG).

Als freier Mitarbeiter ist er im Bereich Unternehmensbewertungen und Wirtschaftlichkeitsberechnungen von Fitness- und Gesundheits-Anlagen sowie im Bereich der steuerlichen und betriebswirtschaftlichen Beratung tätig.